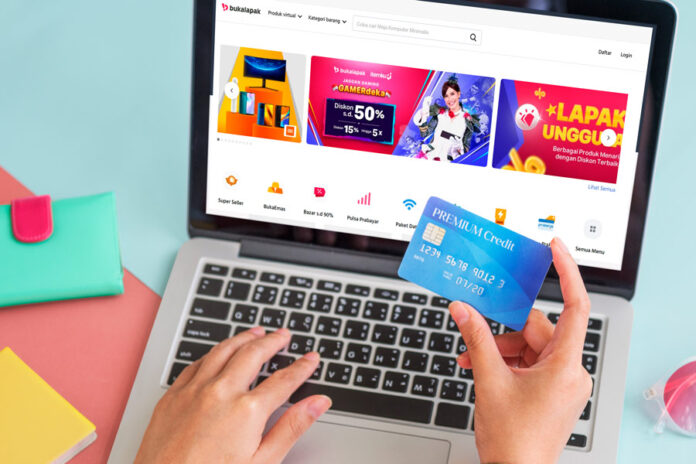

SayaPerusahaan Indonesia Assegaf Hamzah & Partners (AHP) menyarankan unicorn Bukalapak dengan IPO di Bursa Efek Indonesia (BEI) yang mengumpulkan Rp21,9 triliun (USD1,5 miliar), IPO terbesar hingga saat ini dan perusahaan e-commerce pertama yang pergi publik di negara tersebut.

Perusahaan menawarkan 25,765 miliar saham dengan harga penawaran Rp850 per saham. Saham tersebut juga ditawarkan kepada investor internasional di bawah aturan 144A/regulasi S dari US Securities Act 1933.

The AHP team in Jakarta was led by partners Tunggul Purusa Utomo and Renaldi Zulkarnain, with the support of partner Farid Nasution, and senior associates Imanuel Rumondor and Derry Patradewa.

Utomo mengatakan nilai transaksi menjadi tantangan tersendiri karena Bukalapak ingin memenuhi permintaan investor Indonesia tanpa gangguan. Penyesuaian tertentu harus dilakukan, dan tim harus berkoordinasi erat dengan berbagai regulator.

“Pandemi menambah tantangan kesepakatan dalam hal koordinasi banyak pihak dalam persiapan IPO, karena hampir semua tahapan proses harus dilakukan secara online,” kata Utomo. Jurnal Hukum Bisnis Asia.

“Menariknya, salah satu dampak besar dari Covid-19 adalah awal dari konsolidasi lanskap fintech Indonesia. Pandemi telah meningkatkan minat investor pada sektor-sektor yang tahan pandemi, yang di Indonesia adalah e-commerce, logistik, dan fintech.”

Utomo mengatakan, prospek fintech di negara berpenduduk 270 juta jiwa, di mana sepertiga penduduknya unbanked, sangat menggiurkan. Setengah dari pengguna internet sudah menggunakan mobile banking, dan lebih dari 80% dari mereka menggunakan e-commerce.

“Saat ini, sektor fintech Indonesia adalah salah satu yang paling dinamis dan kompetitif secara global, terbukti dengan munculnya empat perusahaan unicorn senilai lebih dari USD1 miliar, dan satu decacorn senilai lebih dari USD10 miliar,” katanya. “Di sekeliling mereka adalah ekosistem yang tumbuh cepat yang membantu memperluas inklusi keuangan ke segmen negara yang sebelumnya kurang terlayani.”

Utomo juga mencontohkan, BEI sedang berupaya merevisi peraturan terkait pencatatan saham dan efek ekuitas selain saham yang diterbitkan oleh emiten. Otoritas jasa keuangan Indonesia juga sedang menyiapkan rancangan peraturan terkait antara lain pelaksanaan penawaran umum dengan perusahaan yang menerapkan saham dengan hak suara ganda, atau saham dengan hak suara ganda.

“Saat ini revisi tersebut sudah dalam tahap final,” katanya. “Amandemen aturan BEI akan disambut positif oleh perusahaan teknologi dan startup yang berencana untuk go public di Indonesia, karena akan memberikan lebih banyak fleksibilitas dan dukungan bagi perusahaan-perusahaan tersebut untuk mencatatkan diri, terutama di papan utama.”

UBS cabang Singapura dan Merrill Lynch (Singapura) bertindak sebagai koordinator global bersama dan agen penjual internasional untuk memasarkan saham tersebut kepada investor internasional, sementara perusahaan sekuritas lokal Mandiri Sekuritas dan Buana Capital Sekuritas bertindak sebagai penjamin emisi pengelola bersama.